Nスタイルホームは創業14周年を迎えました。

Nスタイルホームは創業14周年を迎えました。

Nスタイルホームは創業14周年を迎えました。

Nスタイルホームは創業14周年を迎えました。

今回は、賃貸住宅の建築が「なぜ」「どんな仕組み」で相続税の節税になるのか、基本知識のご紹介を致します。

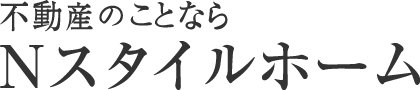

まず、相続税は相続により引き継いだ財産に対して課税されます。その金額は「課税価格」と「税率」によって決まります。この「課税価格」の決め方が、財産によって違うという点が相続税対策のポイントとなります。預貯金などの現金は「額面=課税価格」となります。しかし。不動産の場合は定価がついていないため、国税庁の通達により相続税評価額が決められています。建物と土地それぞれの用途によって違いますが一般的に現金よりも低くなります。

結論として、賃貸住宅の建築は節税効果が高くなります。それぞれの例を以下にて説明します。

例えば1億円の現金で不動産を建てた場合、建物の相続税評価額は固定資産税評価額と同様になり、建築費の5~6割になると言われています。さらに、その建物が賃貸住宅の場合、借家権割合30%を差し引くことが出来るため約4割近くに圧縮が可能となります。

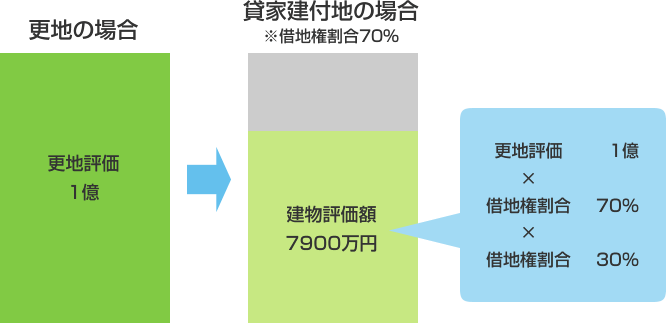

土地(宅地)の相続税評価額は、都市部の場合は路線価方式、それ以外は倍率方式で決定します。

路線価とは、土地の接する道路に割り振られた1m2当たりの単価です。これに土地面積をかけることで相続税評価額を計算します(形状により一定の補正有り)。

倍率方式の方は、土地の固定資産税評価額に地域ごとに設定された倍率をかけることで計算します。更地よりも「借家建付地」の方が評価額は低くなり、その計算式は「更地評価額×(1-借地権割合×借家権割合)」となります。借地権割合は地域によって30~90%に設定されており、地価の高いエリア程倍率が高くなります。

さらに、一定の要件を満たす建物敷地には、一定の面積まで大幅に減額となる「小規模住宅地等の特例」が適用されます。例えば、被相続人が住んでいた住宅の敷地は3300m2まで80%貸付事業用宅地等は200m2まで50%減となります。

このように、賃貸住宅の建築は節税効果が高いため、遊休地をお持ちの方はぜひNスタイルホームまでご相談下さい。

Nスタイルホームへのお問い合わせは…